成都,2018年6月28日 – 全球领先的房地产服务机构高力国际近日发布标题为《高瞻远瞩:洞察中国投资物业市场的新机遇》的研究快报,指出:中国是亚洲最活跃的房地产市场之一,城市化和向以服务业为主导的经济转型为中国的商业地产创造了的强劲需求。在强劲经济增长的前景下,中国未来几年内实际利率将下降。实际利率下降或将推动房地产市场的投资活动,有助于保持中国投资市场的稳定,2018 年第一季度的房地产交易亦反映此趋势,同比增长24%。

高力国际研究部对全国商业地产市场进行深入研究,

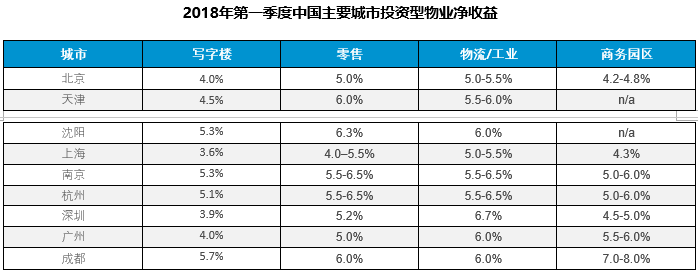

华西地区:华西地区物业资产有着良好的投资价值,金融城地区有着充足的供应和强力的政策支持。成都甲级写字楼收益率达5.7%,稳定的需求和优质新项目将会推高租金。商业园区板块,包括高新南区,收益率达7-8%。尽管目前资产较为稀缺,但成都正在迅速发展成为一个主要的物流中心。预计成都东部新区将会做进一步的物流开发。

华东地区:高科技行业的不断扩张和基础设施的提升完善使得商业园区的租金稳步上涨;零售物业收益率达4.0%至6.5%之间;物流仓储物业租金和资本价值双双上涨,南通、常州、无锡和常熟等外围城市存在更多可供投资的资产;长租公寓作为新兴市场,广受企业和开发商关注,前景看好。

华北地区:物流行业蓬勃发展,东北中心 城市沈阳受益巨大,天津和廊坊等周边城市物流市场持续活跃;商业园区资产投资潜力极佳,收益率达4.2-4.8%。

华南地区:大湾区一体化规划为该区域发展最大助力。在写字楼领域,高力国际预计深圳年均租金增长率可达5%,而广州琶洲区将会成长为一个成功的新CBD;华南地区大量新增零售物业供应,将提供新的投资机遇。

华西地区

零售

近几年成都市经济活力提升明显,2017年社会消费品零售总额同比增长11.5%,成都零售商业迎来高速发展期。目前已形成以传统优质商圈(春熙路-盐市口)为核心,多商圈协同发展的商业格局。新增供应与吸纳量长期保持在同步水平,整体空置率长期保持在12%-13%之间。2017年下半年吸纳量首次超过新增供应,成都整体商业空置率在2017年下半年呈现下降趋势,空置率下降至11.3%。从城市商业未来发展潜力来看,近十年成都市整体经济职能向南发展趋势明显,其中天府新城商圈受成都天府新区建设红利的拉动,未来将成为商业热点供应区域。

写字楼

从2006年至2017年,成都世界500强企业数量从108家增加至281家,数量实现翻番,外商直接投资额增长超过十倍到100.4亿美元。成都甲级写字楼市场资本价值因此处于较低位置,优质项目的资本被低估,这使得成都甲级写字楼对投资者吸引力增强,战略投资者持续关注成都写字楼市场。截至2018年一季度录得成都甲级写字楼净有效租金人民币每平方米每月102.1元,连续四个季度温和上涨,高力国际预测2018年平均租金将稳中有升,同比或有2-3%的增幅,而未来三年租金将进一步上涨。

商务园区

随着中国产业不断向全球价值链的上游延伸,成都作为西部核心城市融入产业链的空间加大,商务园区的需求亦不断增长。受益于城市整体向南发展的格局,高新技术产业在城南高度集聚,以高新南区天府软件园为代表的优质商务园区已形成相应的规模与成熟的运营体系,其租金表现也领跑成都市场。未来伴随着成都天府新区高新技术产业的不断的导入、投资与运营,高新以南商务园区的规模、影响力、经济效益将持续增强。

物流

成都市甲级物流仓储目前处于成熟发展阶段,市场总量约260万㎡,平均租金自2009年以来保持稳中有升的态势,平均出租率亦保持在85%以上。成都物流仓储行业随城市的发展而稳步扩张,行业整体发展态势良好,净投资回报率达6%以上。主流开发商的项目主要集中在龙泉驿区,双流区,青白江区,新津及新都区,但随着成都供地的缩紧,主流开发商逐渐布局至第二绕城高速。由于强劲的需求以及紧缩的供地,高力国际预计空置率将继续下降。根据成都“东进”战略,未来大量的新增工业产能将会投放在淮州新城,简州新城和空港新城,成都制造业重心将会东移,龙泉山东侧将成为工业空间增量的主要拓展区域和工业经济增量的主要承载区域。受益于未来产业的聚集作用和来自于成都国际铁路港和天府国际机场两大铁路、航空枢纽的引擎作用,未来上述区域将会提供巨大的物流仓储行业进入空间。

华东地区

商务园区

高力国际研究部数据显示,上海商务园区市场在2018年第一季度表现活跃,净吸纳量环比上涨26.5%,同比上涨29.3%,在有三个新项目入市的情况下空置率仍下降至15.6%,平均租金继续保持上扬态势,季末达到每天每平方米人民币4.21元(0.64美元)。

高力国际中国区资本市场及投资服务执行董事汪蓓表示:“在科技产业不断扩张和基础设施不断完善的驱动下,商务园区租金在未来几年将继续稳步增长。上海金桥、张江和漕河泾位列最受青睐的投资区域。机构投资者,包括外资基金、国内机构及人民币基金和自用买家表现积极。”

日益提升的交通可达性和完善的基础设施将持续利好商务园区物业。在这些积极的基本市场面支撑下,上海商务园区市场的前景将中长期继续保持乐观。

高力国际亚洲区研究部执行董事夏思坚认为:“高科技行业和研发中心仍将是上海商务园区市场的重要需求支撑。愈来愈多的新企业,包括跨国企业及内资公司,对于高品质商务园区空间的需求将持续保持旺盛。”

物流

由于上海市于2017年推进综合整治行动,拆除清理各区违章工业厂房建筑,导致大量租户涌入甲级物流仓储市场以寻求仓储空间。强劲的需求、快速去化的上海物流和厂房物业,同时向周边城市辐射。如昆山、太仓及嘉兴均得益于该外溢的需求,租赁市场十分活跃,租金稳定上涨。2017年年底,仅嘉兴物流仓储市场的平均租金就较上半年环比上涨18%。据高力国际监测,苏州、杭州、南京、南通、常熟及无锡等城市均可见入驻率提升以及租金上涨。

写字楼

高力国际预计,上海核心区写字楼的新增供应量将在2019年之前保持较高水平,同时来自金融与TMT行业以及灵活办公的需求在未来的3至5年,保持强劲的增长。高力国际亚洲区研究部执行董事夏思坚预测:“2018年与2019年核心区甲级写字楼的平均空置率将略有下降,而租金则将会小幅上涨;而2020-2022年租金的增长将会随供应量减少而小幅加快。次中心区的甲级写字楼平均租金预计将会因大量的新项目入市而保持稳定态势;而在2019年之后随着供应量减少,租金将会呈平稳上升走势。”

报告指出,由于2018年第一季度,上海市对房地产行业的并购贷款实行了更为严格的政策,同时产业结构升级再次确定是上海市政府的主要施政目标,因此收益稳健、资产管理标准明晰且能够推进产业结构转型的写字楼资产(包括商业园区)仍然受到投资者青睐。

零售

在零售物业市场,高力国际预测上海平均租金在未来5年年均增长率为0.6%。值得一提的是,位于核心商圈的零售物业,由于具有较高的入驻率及稳定的租金表现,对国内外投资者仍具有一定的吸引力。

南京和杭州零售物业市场表现都较为稳定:近年来新开业项目均以较高入驻率入市,这将有力支撑投资者既有项目的租金增长。华东区零售物业市场净租金收益率为4.0-6.5%,高于甲级写字楼物业。

长租公寓

目前上海长租公寓市场供应主体主要分为政府平台、开发商、中介机构、酒店管理公司、创业类公司五大类,且约80%的长租公寓供应分布于内中环附近的主城区。近年来,开发商主导的长租公寓项目成为新兴的市场供应主力军,但目前中国长租公寓的发展尚处于规模扩张以及品牌树立的阶段。高力国际亚洲区研究部执行董事夏思坚建议:“对于刚步入长租公寓行业的运营商,可以以轻资产运营模式为主,重资产模式为辅,先摸索下运营管理经验,提升品牌知名度和市场占有率,然后走产品差异化、成本集约化的资产管理路线,不断提升经营利润。”

华北地区

物流

北京-天津-廊坊区域的物流物业正受到来自开发商、租户、机构投资者及投资基金的关注,该区域内所有成熟物流市场的租金增长水平强劲且稳定,且因北京市最新战略发展规划使得区域内物流用地供应的进一步限制,北京、天津及廊坊物流物业的资本价值或将保持进一步增长。高力国际预计,随着可交易优质项目及一手土地获得的进一步受限,区域内将出现更多针对老旧工业项目的收购/股权交易。对于沈阳市场,该地自2017年起已录得多宗整售成交,预计投资者及开发商将加速收购由本地业主开发的高标准物流物业。

零售

北京业绩不良且存在改造升级空间的零售项目,不论位于核心区域还是新兴区域均能引起投资者的兴趣。虽然北京市政府限制改变城区土地用地性质的政策意味着:如果项目位于核心区域,则投资者不能将零售项目改为其他用途,但仍然无法降低投资者的关注度。

商务园区

与核心区内的写字楼物业相比,北京市的商务园区售价相对较低,且过去资本值增长较慢,但同时需求又较为强劲,因此该类型物业近年来吸引了投资者的兴趣。然而随着投资者对其关注度的增加,该业态的收益率在过去一年有所收窄,特别是在部分热点区域。尽管如此,不同区域的收益率目前仍在4.2-4.8%之间,依然高于写字楼物业。

写字楼

就北京写字楼投资市场而言,鉴于坚实的经济增长,自用买家和投资机构继续寻求合适的机会。考虑到来源于服务行业的稳健需求和便于运营的模式,写字楼物业为最有吸引力的物业类型之一。与北京不同,由于相对较高的空置率、受限的租金增长和投资回报收益,机构投资者对于华北的二线城市,例如天津和沈阳更为谨慎。高力国际认为,鉴于对办公空间的强劲需求,写字楼对于投资者来说是最为稳定的物业类型。但北京较高的售价对于投资者来说是重要的障碍。随着北京非核心区域交通、基础建设和便利设施的发展,更多企业和人口将向这些区域搬迁。高力国际亚洲区研究部执行董事夏思坚补充到:“我们建议内外资投资机构在非核心区域寻找升值机会。就华北区二线城市而言,尽管散售市场将继续主导当地投资市场,我们预计投资机构将有机会以合理的价格购置优质项目。”

华南地区

写字楼

预计在未来三年,深圳的经济增长将进一步强化市场的需求,城市的年净吸纳量将达到100万平方米。截至2018年第一季度,深圳甲级写字楼的存量上涨至544万平方米。2018年至2021年,深圳的新增供应将超过600万平方米,其中三分之一以上的供应将来自前海。尽管空置率将于2019年短暂上升至29%,但多余的存量也将很快被市场吸收。因此,高力国际预计未来五年,深圳写字楼租金或以平均每年5%的速度稳步上升,2018年年内的资本值将增长8%-10%。

针对广州市场,2018年写字楼租金水平将稳步上升,空置率将保持低位。预计2019至2021年的新增供应或将相当于全市现有体量的51%,空置率于2020年达到峰值。但未来大量新增供应将作为企业自用,而持续的经济增长亦将刺激写字楼的租赁需求,高力国际预计2019至2021年租金水平仍会小幅上升,2018年广州甲级写字楼净收益率约为4.0%。

琶洲作为广州下一个新兴商务中心,政府旨在把琶洲建设成电商集聚区并吸引更多科技公司入驻。广州市未来五年超过一半新增供应将集中在琶洲子市场,其中包括科技业巨头腾讯、阿里巴巴与唯品会等企业总部。

物流

省政府收紧仓储物流土地的供应导致了仓储物流土地和物业的二级市场的蓬勃发展。尽管有着高达6% 的净收益率,物流地产依然受缺乏供应的影响,投资机会有限。但随着大湾区基建的进一步完善,包括深中通道,港珠澳大桥,以及虎门二桥,华南的物流市场将实现进一步整合,更多的新兴区域将变得适合物流产业的发展。

–完–

关于高力国际

高力国际集团公司(纳斯达克证券交易所及多伦多证券交易所股票代码:CIGI)是行业领先的全球房地产服务公司,在全球69个国家拥有超过12,000名专业人员,业务遍及世界最重要的市场。作为发展最快的全球上市房地产服务公司,2017年高力国际录得企业营业收入23亿美元(若包含联营公司则为27亿美元)。凭借锐意进取的企业文化和显著的内部股权比例,高力国际致力于向世界各地的房地产用户、业主及投资者提供全面的优质服务,包括物业销售、租赁及融资战略建议和执行;全球企业解决方案;物业、设备设施及项目管理;办公空间解决方案;评估、估价及税务顾问服务;量身定制的研究服务;以及思维领导力咨询服务。

高力国际专业人员不断创新思维、交流共享,向客户提供周到创新的建议,协助客户加速他们的成功。高力国际超过任何其他房地产服务公司,连续13年入围IAOP(国际外包专业协会)全球外包100强。《商业地产管理》连续两年评选高力国际为最佳地产管理公司。